Seguros ligados a Fundos de investimento, PPR, certificados de aforro… Se quer investir as suas poupanças, são muitas as soluções existentes. Saiba como se distinguem e para que

situações são recomendadas.

São tantos os produtos de poupança e investimento disponíveis que o mais normal é ficar na dúvida quando tem de escolher um para aplicar o seu dinheiro. Mas uma coisa é certa: independentemente da solução, o importante é mesmo poupar.

Isto porque a necessidade de garantir um amanhã com menos incertezas é real e os lertas soam de todos os lados. A Organização Mundial da Saúde prevê que, ao longo dos próximos 30 anos, a população global com mais de 60 anos de idade aumente de 12 para 22%. Este facto, a somar à queda acentuada das taxas de natalidade, coloca um enorme ponto de interrogação sobre como serão garantidas as pensões de reforma num futuro não muito longínquo. Como tal, é fundamental que cada pessoa comece o mais rapidamente possível a garantir o seu próprio complemento de pensão, e a poupança é o melhor caminho para o conseguir.

Como cada produto de poupança e investimento se destina a perfis e objetivos diferentes, apresentamos de seguidaas principais características das soluções disponíveis no mercado e a que os portugueses mais recorrem.

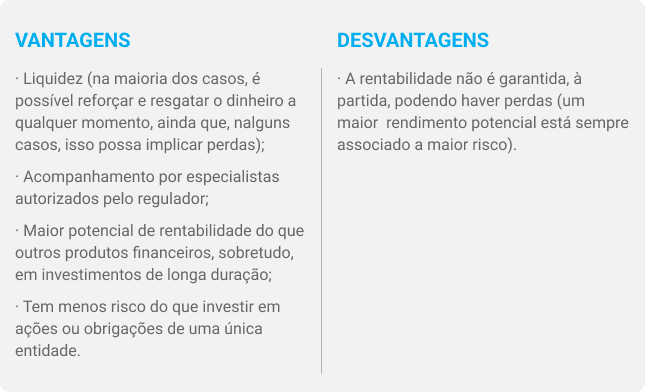

Fundos de Investimento

Imagine que uma equipa de especialistas se compromete a investir o dinheiro de diversas pessoas, de modo a que esse dinheiro tenha o máximo de rentabilidade (retorno associado ao investimento). De forma muito simples, este é o princípio dos fundos de investimento. Em geral, os fundos investem em muitas entidades ou ativos da mesma classe (ações, obrigações, entre outros), mas é mais frequente vermos fundos de investimento que só investem em ações ou em obrigações. Devemos ler a documentação dos fundos para conhecermos exatamente a política de investimento dos referidos fundos.

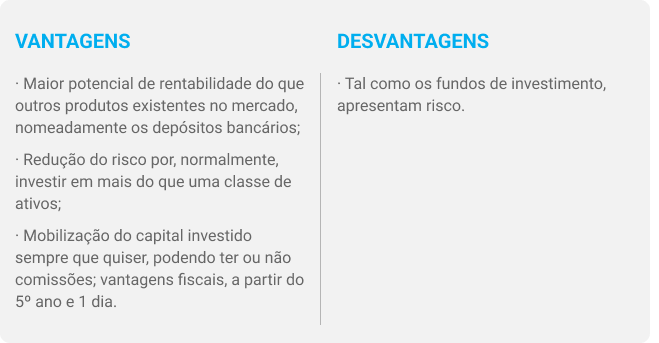

Seguros ligados a Fundos de Investimento

Também chamados de Unit Linked, estes seguros financeiros investem em vários fundos de investimento. Habitualmente, os especialistas que os supervisionam investem em diferentes classes de ativos, contribuindo para uma redução adicional do risco do investimento. Assim sendo, quando investe num seguro ligado a um fundo de investimento, em geral, estará a investir simultaneamente em ações e obrigações.

Uma das principais vantagens dos seguros ligados a fundos de investimento é o facto de (ao contrário dos fundos de investimento) terem reduções na tributação em IRS, o que se traduz num aumento da rentabilidade líquida para o investidor.

Estes produtos permitem, muitas vezes, mudar de perfil de risco em função do seu desejo em cada momento, sem necessidade de fazer uma nova subscrição ou pagar impostos sobre os ganhos com esse resgate. Por exemplo, enquanto jovem, pode escolher ter um produto com mais risco, mas mudar para um produto de menor risco na altura da reforma. Uma outra vantagem deste produto é que, em caso de morte, não integra a herança, podendo nomear-se como beneficiário exatamente quem desejar, sem risco de complicações com dívidas ou partilhas.

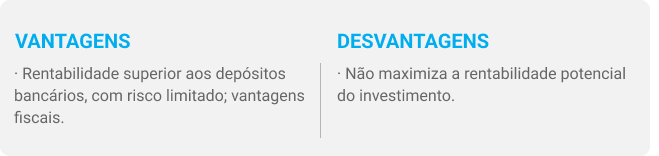

Seguros com Capital Garantido

Existe uma multiplicidade de produtos com capital garantido. Estes produtos podem garantir a rentabilidade ou limitar as possíveis perdas do investidor. Ainda assim, é necessário ver em detalhe em que condições (nomeadamente, com que prazos) garantem a rentabilidade, que é dada, em geral, pela própria seguradora. É fundamental, então, que o investidor tenha sempre em conta a robustez dessa entidade quando escolhe onde investir.

Naturalmente, esta garantia de rentabilidade do investimento tem um custo que se traduz numa ligeira redução da mesma. Ainda assim, estes produtos têm muitas vezes um retorno superior ao de outros produtos, como os depósitos bancários, por exemplo.

Tal como os seguros ligados a fundos de investimento e os PPRs, os seguros com Capital garantido têm, geralmente, vantagens fiscais em termos de IRS, a partir do 5º ano e 1 dia.

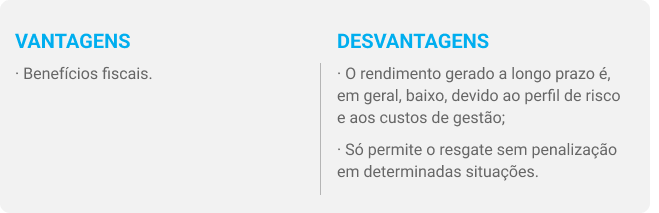

Planos de Poupança Reforma (PPR)

São produtos financeiros algo semelhantes aos seguros ligados a fundos de investimento, no entanto, apresentam limitações ao seu resgate.

Investem, em geral, de forma bastante conservadora, o que contribui para o seu baixo rendimento. Por este motivo, poderão não ser adequados a investidores mais jovens, que procuram um maior rendimento a longo prazo.

Muitas vezes, passa despercebido o facto de as entidades que gerem estes produtos cobrarem valores elevados. É por isso recomendável que seja feita a confirmação dos custos totais de gestão no documento de gastos e encargos ou no Documento de Informação Fundamental.

Estes produtos têm beneficios fiscais em IRS, em função do valor das entregas e até determinado limite.

Depósitos a prazo

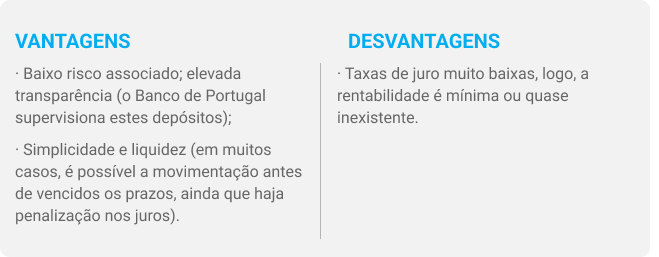

Pressupõem a entrega de um determinado montante a uma instituição bancária, que o deposita numa poupança a prazo, associado a uma conta à ordem. A taxa de juro aplicável e o prazo são condições pré-definidas. No final deste prazo, a instituição é obrigada a devolver a quantia aplicada e os respetivos juros.

São produtos muito simples e seguros e, por isso, acabam por ser a opção da maioria dos portugueses, que têm como característica ser muito conservadores nos seus investimentos. O problema é que o retorno é muito baixo (as taxas de juro são mínimas), e este efeito acentua-se em períodos de maior inflação, como o que se vive atualmente. Além de o dinheiro aplicado não crescer (porque a rentabilidade oferecida é baixa), ainda vai perder valor, ou seja, perde-se poder de compra face ao que se tinha antes da sua aplicação.

Inflação – um fator a considerar

Uma vez que a inflação atinge, neste momento, valores históricos no nosso país, na hora de escolher produtos financeiros, deve optar pelos que oferecem remunerações acima da inflação. Só assim é possível evitar o fenómeno de desvalorização da poupança.